长江商报奔腾新闻记者徐佳

停牌数日,光智科技(300489.SZ)的重组方案终于出炉。

10月13日晚间,光智科技发布重组预案。公司拟通过发行股份及支付现金的方式向先导稀材等收购先导电子科技股份有限公司(以下简称“先导电科”)100%股份,并募集配套资金拟用于支付本次交易中的现金对价、标的公司的项目建设、补充上市公司及/或标的公司流动资金或偿还债务,以及支付本次交易相关税费及中介机构费用等。

目前,本次重组标的资产的交易价格尚未最终确定,本次交易预计构成重大资产重组但不构成重组上市。交易完成后,上市公司的控股股东预计将变更为先导稀材,实际控制人仍为朱世会。

长江商报奔腾新闻记者注意到,在近期监管政策鼓励科创板、创业板上市公司并购产业链上下游资产,增强“硬科技”“三创四新”属性的背景下,光智科技此单资产重组备受市场关注。

资料显示,先导电科致力于先进PVD溅射靶材和蒸镀材料的研发、生产和销售业务,同时也从事高纯稀散金属及化合物的回收提纯、制备和销售业务,是业内少有的布局原材料提纯、产品生产以及回收复用等全产业环节,并实现核心稀缺原材料供应链自主可控的先进膜材料研发生产企业。

在ITO靶材领域,2019年至2022年间,先导电科的市场份额快速提升,2022年以后,先导电科ITO靶材各年市场占有率超过30%,居全球首位。

光智科技则是领先的红外材料全产业链研发生产企业,从业务布局逻辑来看,光智科技与先导电科均沿“高纯稀散元素-化合物材料-精密器件”的产业链方向布局研发生产和销售。

因此,光智科技认为,本次重组完成,公司将在原有业务基础上,补充成长性更强、毛利率更高的标的资产主营业务,并将实现对稀散金属产业链的深度整合,以及对衍生前沿新材料领域的技术能力与业务发展能力的显著提升。

更为重要的是,对于当前的光智科技而言,先导电科的并表将改善公司盈利能力。

重组预案披露,2022年至2024年上半年,先导电科分别实现营业收入21.87亿元、28.83亿元、15.86亿元,净利润4.66亿元、4.11亿元、2.61亿元。截至2024年6月末,先导电科资产总额超过153.3亿元,负债总额67.24亿元,所有者权益86.06亿元。

相比较而言,光智科技的规模就小得多。截至2024年6月末,光智科技资产总额35.14亿元,负债总额26.72亿元。

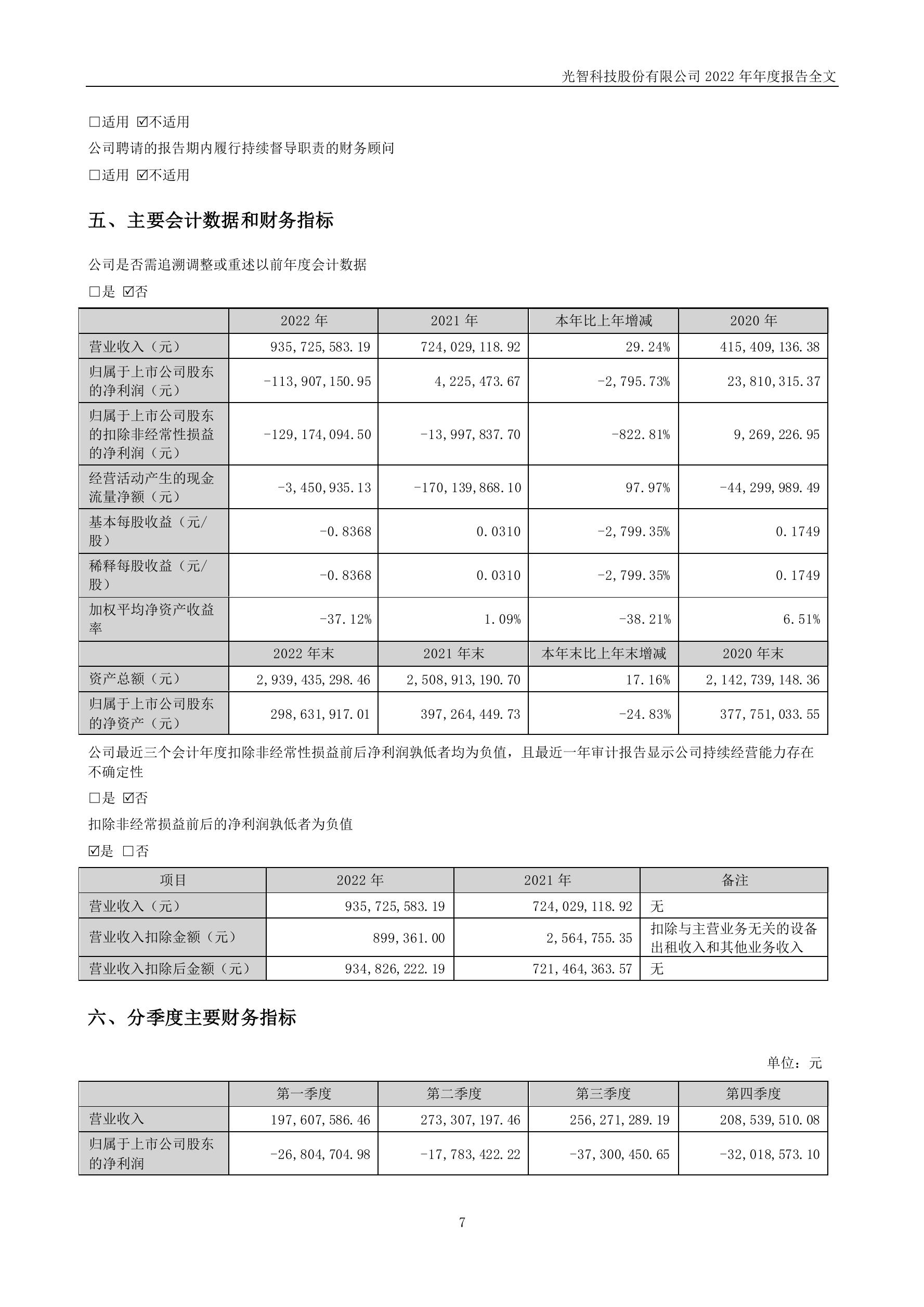

2024年上半年,光智科技实现营业收入5.72亿元,同比增长19.42%;净利润-3541.12万元,同比减亏65.98%。这已是光智科技连续两年半净利润亏损,累计亏损金额约为3.9亿元。